Промокод на бонус 500% на первый депозит:

WINTY

1Win — это букмекерская контора, которая быстро заработала известность среди афиционадов ставок. Зарегистрированная в 2016 году, компания энергично развивается, предлагая пользователям разнообразный спектр возможностей в сфере ставок на спорт и игровых развлечений. От дня своего основания, 1Win целеустремленно работала над увеличением своего влияния, как на внутреннем российском рынке, так и на международной арене. Изначально действуя под другим наименованием, к 2018 году она преобразилась через ребрендинг, обретя свое нынешнее имя — 1Win. Этот шаг был направлен на укрепление имиджа бренда и привлечение широкого круга клиентов.

Уникальные игры только на 1win

Выгодный трейдинг на

1win

Программа лояльности

1win

Фриспины за депозит

Бонус +500% к первому депозиту

Управляющая компания 1WIN N.V БК 1 вин, после прохождения строгой процедуры сертификации, обрела все императивные разрешения для организации игр на азарт. Лицензия под шифром 8048/JAZ2018-040, предоставленная контролирующими инстанциями регулятором Кюрасао, сегодня утверждает их законность в сфере азартных игр. Ответственность за финансовые операции возложена на MFI Investment Limited, зарегистрированную на Кипре. Данная организация ведет свою деятельность, строго придерживаясь законодательства Европейского Союза, что гарантирует клиентам безмятежность и минимизацию рисков.

| Наименование бренда | 1 вин или 1 win |

| Официальный сайт | 1win |

| Кто владеет и управляет сайтом? | 1WIN N.V. |

| Резервная копия (рабочее зеркало) официального сайта | скачать 1win |

| В какой стране зарегистрирована БК? | Кюрасао |

| На какую сумму нужно пополнить депозит, чтобы начать игру? | 100 RUB |

| Размер минимальной ставки | 1 RUB |

| Минимальная сумма для вывода | 100 RUB |

Посетители данного веб-сайта могут адаптировать интерфейс под себя, выбрав один из двадцати двух доступных языков, обеспечивая тем самым его универсальность для разнообразной публики. Ассортимент спортивных дисциплин, представленных на портале, включает в себя более тридцати наименований, охватывая как широко известные виды спорта, такие как футбол и баскетбол, так и более уникальные, к примеру, керлинг. Дополнительно, ресурс сотрудничает с лидерами в области разработки игрового программного обеспечения, в том числе с компаниями Playson и Betsoft, предоставляя тем самым пользователям доступ к обширной коллекции из свыше восьми тысяч игр.

Регистрация на официальном сайте предельно удобна: новые пользователи могут выбрать между регистрацией через телефон, социальные сети или электронную почту. Варианты пополнения баланса многообразны, включая QIWI кошелек, различные криптовалютные кошельки, а также платежные системы МИР, VISA и MasterCard.

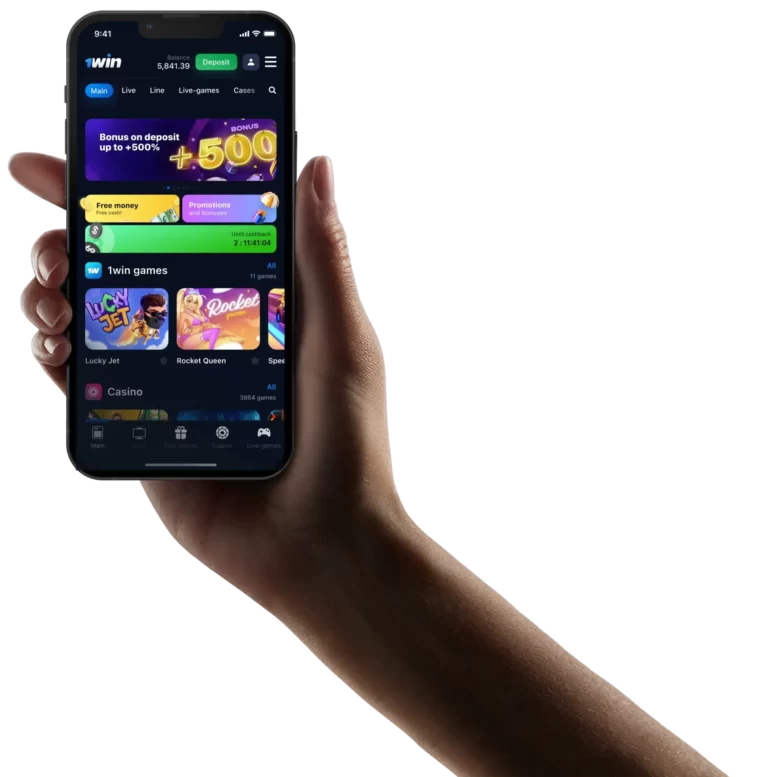

Опираясь на наш опыт и проведя исследование можем сказать, что официальный сайт букмекерской конторы обладает особыми характеристиками, делающими его привлекательным для пользователей. Основное внимание привлекает его простота и интуитивно понятный интерфейс. На верхней панели официального сайта находится удобная навигационная строка, где светлые буквы ярко выделяются на темном фоне. Посетителям предлагается информация о бонусных программах и предстоящих спортивных событиях. Яркие баннеры анонсируют возможности получения кэшбека и приглашают испытать удачу в карточных играх.

Официальный сайт предлагает выбор языковой версии среди 22 вариантов, включая хинди, русский, казахский, немецкий и китайский языки. Главная страница предоставляет обширную информацию о текущих соревнованиях, позволяя сделать ставки на Live-события. Также доступна информация о предстоящих матчах среди известных спортсменов и команд. В дополнение к спортивным ставкам, сайт предлагает скачать миллионами сотни разнообразных азартных игр и новинки кинематографа.

Основная специализация официального сайта — азартные развлечения, включая обширный спектр ставок на различные спортивные события, включая теннисные матчи НХЛ, КХЛ, WTA, Лигу Чемпионов УЕФА, а также малоизвестные в России соревнования. Помимо популярных видов спорта, представлены регби, снукер, керлинг, сквош и другие.

Регистрация на платформе ставок 1Вин – это первый шаг для пользователей, желающих участвовать в ставках и играх. Процесс создания аккаунта должен быть простым и понятным, чтобы обеспечить легкий доступ к сервисам сайта.

Пользователю необходимо зайти на официальный сайт 1Вин. Здесь важно использовать официальный сайт компании, чтобы избежать мошеннических ресурсов, где заполните английский купон и сможете поделиться им в чате telegram.

На главной странице сайта пользователь может найти кнопку «Регистрация». Клик по этой кнопке откроет форму регистрации.

В форме регистрации потребуется указать личные данные: электронный адрес, пароль, выбрать валюту счета и, если есть, ввести промокод. Некоторые поля могут включать выбор страны проживания и контактный телефон.

Перед завершением регистрации пользователь должен ознакомиться с правилами и условиями использования платформы и подтвердить свое согласие с ними. Это важный шаг, так как он включает в себя правила пользования сервисом, политику конфиденциальности и другие важные аспекты.

После заполнения всех необходимых полей и подтверждения согласия с правилами пользователь отправляет форму. Затем следует подтверждение регистрации, обычно через электронную почту или СМС, в зависимости от выбранного метода.

В большинстве случаев для полноценного использования всех функций платформы потребуется верификация аккаунта. Это может включать подтверждение личности через отправку документов (паспорт или водительские права).

Процесс регистрации на официальном сайте букмекерской конторы максимально упрощен и занимает не более пяти минут. Для этого необходимо выполнить следующие шаги:

Важно помнить, что при прохождении верификации необходимо предоставлять только личные данные. Использование чужих данных строго запрещено. Также для финансовых операций следует использовать личные счета и кошельки. Любая попытка оплаты со стороны клиента в виде обмана администрации сайта приводит к немедленной блокировке аккаунта без возможности восстановления.

Площадка 1Win, как популярная платформа для ставок, сталкивается с различными вызовами, включая риск блокировок и других ограничений доступа. В таких условиях наличие резервной копии официального сайта становится критически важным аспектом для обеспечения непрерывной работы сервиса и доступа пользователей к своим счетам и ставкам.

Резервная копия официального сайта 1Вин позволяет сохранять важные данные и функциональность вне зависимости от внешних обстоятельств. Это особенно важно в случаях технических сбоев, атак хакеров и часто подвергается блокировкам официального сайта в определенных регионах. С ее помощью пользователи могут продолжать использовать сервис без перебоев.

Создание резервной копии сайта 1Win включает в себя сохранение всех важных компонентов: баз данных пользователей, историй ставок, финансовых операций и другого контента. Важно регулярно обновлять эту копию, чтобы она отражала актуальное состояние сайта.

Владельцы букмекерской конторы 1 вин успешно проходят и завершили все необходимые лицензионные процедуры и получили разрешение на прием ставок от правительства Кюрасао. Однако, это не предотвратило проблему блокировок на территории Российской Федерации. В ответ на это, была создана обширная сеть зеркал основного сайта. Благодаря нашим знаниям, полученным на практике мы можем утверждать, что эти зеркала позволяют клиентам продолжать делать ставки на различные виды спорта, такие как хоккей, бейсбол, футбол, теннис, даже в условиях ограничений доступа.

Найти актуальное зеркало 1 win сайта в интернете достаточно просто, оно обновляется периодически. Для этого можно воспользоваться любой поисковой системой, будь то Google, Яндекс или любой другой сервис. Мы проверили, формулировка запроса должна быть точной, чтобы облегчить поиск рабочего сайта. Также возможно чтобы может получить ссылки на рабочие зеркала, связавшись с представителями букмекерской конторы по электронной почте [email protected]. К сожалению, из-за частых блокировок резервных копий сайта, пользователям приходится регулярно искать новые доступные варианты. Еще одним решением может стать загрузка отдельного мобильного приложения конторы на ос андроид, что позволит избежать проблем с доступом к сайту.

Мобильная версия сайта или зеркало приложения становится не просто удобством, а необходимостью для предоставления доступа к сервисам в любое время и в любом месте поможет наша круглосуточная служба.

Основные характеристики мобильной версии

Сравнение мобильной версии с десктопной

Безопасность и конфиденциальность в мобильной версии

Функционал мобильной версии

Оптимизация мобильной версии для разных устройств

Взаимодействие с пользователями через мобильную версию

Тенденции и будущее мобильных версий

Мы решили что для начала, давайте разберемся, как установить приложение 1Вин на ваше мобильное устройство. Это простой процесс, который начинается с посещения официального зеркала сайта 1Win и загрузки приложения. Поэтому настройка приложения также несложная, и вам будет предложено ввести личные данные и предпочтения для создания вашего учетной записи.

Приложение 1Вин предлагает широкий спектр функций, включая возможность делать ставки на различные виды спорта, играть в казино, просматривать статистику и историю ставок, а также управлять своим счетом. Ключевой особенностью приложения является его гибкость и многофункциональность.

Мобильная версия площадки 1Win и приложение имеют много общего, но есть и ключевые отличия. Приложение обычно работает быстрее и стабильнее, предлагает более удобный пользовательский интерфейс и уведомления в реальном времени, что особенно важно для ставок в режиме лайв.

Безопасность и защита личных данных пользователей являются приоритетом для 1Win. Приложение использует передовые методы шифрования данных и обеспечивает строгую конфиденциальность информации о пользователях и их транзакциях.

Пользовательский интерфейс приложения 1Win ориентирован на удобство пользователя. Он интуитивно понятен, что позволяет даже новичкам быстро научиться пользоваться всеми функциями приложения. Навигация по приложению эффективна и логична.

Приложение 1Win предоставляет пользователю широкий спектр вариантов ставок, включая простые ставки, экспресс-ставки и системные ставки, а также возможность делать live ставки в режиме реального времени. Это дает пользователям свободу выбора и возможность адаптировать ставки под их индивидуальный стиль игры.

На 1Win представлен широкий спектр спортивных событий, на которые можно делать ставки. Это включает в себя популярные виды спорта, такие как футбол, баскетбол, хоккей, а также менее известные, например, крикет или дартс. Пользователи могут выбирать события из разных стран и лиг, что делает ставки на один вин привлекательными для широкого круга беттеров.

Площадка 1Win отличается интуитивно понятным интерфейсом и удобной навигацией. Пользователи легко могут войти и находить интересующие их спортивные события, управлять своим счетом и производить финансовые операции. Мобильная версия зеркала официального сайта и приложения для iOS и Android делают процесс ставок доступным в любое время и в любом месте.

Одной из особенностей 1Win является возможность делать лайв-ставки во время спортивных матчей. Это позволяет пользователям реагировать на изменения в ходе игры и делать более обоснованные ставки. Лайв-ставки на 1Вин сопровождаются актуальной статистикой и графиками, что повышает шансы на успешные ставки.

Коэффициенты, предлагаемые 1Win, часто выше, чем касса у многих других букмекеров. Это обеспечивает пользователям большую потенциальную выгоду и выплату от ставок. Маржа 1Win также конкурентоспособна, что делает ставки на этой платформе привлекательными как для новичков, так и для опытных беттеров.

Игровой зал 1Win предлагает широкий ассортимент слотов, от классических трехбарабанных до современных многофункциональных видеослотов. Среди популярных тематик — приключения, фантастика, фрукты, египетская мифология. Особенно привлекательны слоты с прогрессивными джекпотами, где каждая ставка увеличивает общий выигрыш. Также внимание заслуживают 3D слоты с захватывающей графикой и анимациями.

Любители классики найдут в 1Вин различные версии рулетки, включая американскую, европейскую и французскую. Блэкджек представлен в классическом виде и с интересными вариациями правил. Также стоит обратить внимание на баккару, кости, а также разнообразные варианты покера, включая Карибский и Техасский Холдем.

Видеопокер в 1Win — это отличная возможность для тех, кто хочет сочетать элементы удачи и стратегического мышления. Популярные варианты включают Jacks or Better, Deuces Wild и Joker Poker. Каждый из них имеет уникальные правила и стратегии, которые могут значительно увеличить шансы на выигрыш.

Игры с живыми дилерами в 1Win предлагают неповторимый опыт, максимально приближенный к реальному онлайн казино. В этом разделе можно найти рулетку, блэкджек, баккару и другие настольные игры. Преимущества таких игр — взаимодействие с профессиональными крупье и возможность наблюдать за процессом игры в реальном времени.

Для разнообразия игрового опыта один вин предлагает различные лотереи и игры в бинго. Это отличный выбор для тех, кто предпочитает игры, основанные больше на удаче, чем на стратегии. Лотереи предлагают крупные джекпоты, а бинго — увлекательное времяпрепровождение с возможностью выигрыша.

1Win не ограничивается только казино, предлагая также широкий спектр возможностей для спортивных ставок. Начинайте ставить на различные виды спорта, включая футбол, баскетбол, теннис и даже киберспорт. Это добавляет дополнительный уровень вовлеченности и азарта для спортивных фанатов.

Мобильная версия 1Win позволяет наслаждаться любимыми играми в любом месте и в любое время. Большинство игр доступны на смартфонах и планшетах, сохраняя при этом все функции и качество графики. Это идеальный вариант для игроков, предпочитающих мобильный гейминг.

1Win активно интегрирует игры с использованием искусственного интеллекта, предлагая новый уровень взаимодействия и реализма. Эти игры обеспечивают уникальный игровой процесс, где AI может адаптироваться к действиям и стратегии игрока, делая каждую игру неповторимой.

1Win поддерживает ответственный подход к азартным играм. Важно установить лимиты на депозиты и время игры, а также пользоваться инструментами самоисключения, чтобы контролировать свои игровые привычки. Помните, что игра должна приносить удовольствие, а не проблемы.

Хотя большинство игр в казино основано на случайности, существуют определенные стратегии, игровые автоматы, которые могут помочь увеличить шансы на выигрыш. Например, в блэкджеке важно знать, когда стоит остановиться или взять еще карту. Понимание основных стратегий и управление банкроллом могут существенно повысить эффективность игры.

Букмекерская контора 1Win привлекает игроков не только широким спектром ставок на спорт и казино, но и щедрой бонусной программой. Эти бонусы разработаны для новых и постоянных клиентов и предлагают различные преимущества, от бонусов на первый депозит до кэшбека и специальных акций.

Новые игроки в 1Вин могут воспользоваться приветственным бонусом, который обычно включает процентное увеличение первого депозита. Эта бонусная программа дает отличный старт и увеличивает шансы на выигрыш. Для его получения необходимо зарегистрироваться и пополнить счет, следуя указанным условиям.

1Win также предлагает бонусы за последующие пополнения счета. Эти бонусы могут быть как фиксированными, так и процентными, и предназначены для поощрения постоянных клиентов. Важно внимательно ознакомиться с условиями получения этих бонусов, так как они могут отличаться от условий приветственного бонуса.

Кэшбек – это форма бонуса, при которой игрокам возвращается определенный процент проигранных средств. Это может быть еженедельный или ежемесячный бонус, который помогает уменьшить потери и продолжить игру. Условия начисления кэшбека зависят от политики 1Win и могут варьироваться.

Активные игроки могут рассчитывать на специальные бонусы, такие как бонусы за ставки на определенные спортивные события или участие в акциях казино. Эти бонусы служат стимулом для регулярной игры и могут включать бесплатные ставки, фриспины или дополнительные бонусные средства.

1Win предлагает программу лояльности, которая награждает игроков за их активность и ставки. Участие в программе может включать накопление баллов, которые затем можно обменять на бонусы, призы или деньги. Уровни программы могут предлагать различные привилегии, включая улучшенные условия кэшбека и персональные предложения.

Официальный сайт 1Win предлагает уникальные бонусы во время праздничных сезонов. Например, в новогодние праздники или национальные дни можно ожидать специальные предложения. Эти бонусы могут включать в себя увеличенные проценты на депозит, бесплатные ставки или даже эксклюзивные призы. Важно следить за актуальными предложениями на официальном зеркале сайте и в приложении 1Вин, чтобы не пропустить выгодные моменты.

Кроме праздничных бонусов, 1Win регулярно проводит сезонные акции. Это могут быть летние спецпредложения, весенние турниры или осенние розыгрыши призов. Преимущество таких акций заключается в том, что они предлагают игрокам дополнительные возможности для выигрыша и увеличения своих средств на счету. Участие в таких акциях часто не требует дополнительных условий, кроме активной игры на сайте.

1Win предлагает реферальную программу, которая позволяет зарабатывать бонусы за привлечение новых игроков. Пользователю достаточно поделиться своей уникальной реферальной ссылкой с друзьями. Как только приглашенный игрок зарегистрируется и начнет играть, пригласивший получит бонусы. Эти бонусы могут быть использованы для ставок или вывода средств в зависимости от условий акции.

Для успешного получения реферальных бонусов важно ознакомиться с правилами программы. Как правило, бонусы начисляются после выполнения определенных условий, например, после того как приглашенный игрок сделает определенное количество ставок или пополнит свой счет на определенную сумму. Подробные условия указаны на сайте 1Вин.

1Win регулярно организует различные турниры и конкурсы для своих пользователей. Это могут быть турниры по ставкам на спорт, киберспортивные состязания, а также специальные соревнования в онлайн-казино. Участие в таких мероприятиях не только увеличивает шансы на выигрыш, но и делает игровой процесс более увлекательным.

Для участия в турнирах необходимо следить за актуальными объявлениями на сайте и в приложении 1Win. Обычно для участия требуется выполнить определенные условия, такие как сделать ставку на определенную сумму или играть в определенные игры. Победители турниров часто получают ценные призы, включая большие денежные награды или эксклюзивные бонусы.

Важным аспектом при использовании бонусов на сайте 1Win являются вейджеры – условия отыгрыша бонусных средств. Вейджер указывает, сколько раз нужно поставить сумму бонуса перед тем, как её можно будет вывести. Например, если вейджер равен х10 и размер бонуса составляет сотни 1000 рублей, то для его отыгрыша нужно сделать ставки на общую сумму 10000 рублей. Понимание и учет вейджеров критически важно для успешного и выгодного использования бонусов.

Контора 1Вин устанавливает определенные ограничения и правила для использования бонусов. Это может включать законы ограничения на максимальную сумму ставки при использовании бонусных средств, сроки действия бонусов, а также игры и события, на которые можно ставить бонусные средства. Всегда внимательно ознакомьтесь с условиями и правилами перед активацией и использованием бонуса, чтобы избежать недоразумений тем более пройти этап обхода проверки провайдеров, несмотря что домены работают без программного соглашения именно производителей.

Чтобы максимизировать выгоду от бонусов на 1Win, рекомендуется разработать стратегию их использования. Это может включать в себя выбор подходящих игр для отыгрыша бонуса, учет времени действия бонуса и планирование ставок в соответствии с условиями вейджера. Также важно учитывать личные предпочтения и игровой набор и стиль, чтобы выбор бонусов был максимально комфортным и прибыльным.

В заключение, выбор бонусов на 1Вин должен быть обдуманным и стратегическим пари. Учитывайте свои игровые предпочтения, ограничения бонусов, а также условия их отыгрыша. Помните, что бонусы — это не только дополнительные средства для ставок, но и возможность увеличить свои шансы на выигрыш. Будьте внимательны, планируйте свои действия и наслаждайтесь каждым моментом игры на 1Win

Сериалы и фильмы на платформе 1win завоевали огромную популярность. Наше исследование показало, что благодаря своему разнообразию и уникальности от классических драм до современных блокбастеров, здесь каждый точно найдет что-то для себя где собрано многое, согласно появившемся четырем фильмам.

Платформа 1win предлагает широкий выбор жанров и эксклюзивный контент, что делает ее одним из фаворитов среди любителей кино. Удобство использования и доступность контента также играют значительную роль.

Выбирая контент на 1win, обратите внимание на описание, трейлеры и отзывы других пользователей. Это поможет сделать выбор, соответствующий вашим вкусам и предпочтениям.

1win предлагает интерактивные функции, такие как выбор сюжетных линий в некоторых сериалах, что делает просмотр еще более захватывающим.

Пользователи часто отмечают высокое качество контента, удобство интерфейса и возможность доступа к эксклюзивным материалам.

Контент на 1win часто задает новые тенденции в киноиндустрии, становясь эталоном качества и оригинальности.

Многие проекты на 1win стали культовыми благодаря своему нестандартному подходу и глубоко проработанным сюжетам.

Ожидается, что 1Вин продолжит радовать своих пользователей новыми захватывающими проектами, следуя текущим трендам в мире кино.

Для максимального удовольствия от просмотра выбирайте контент в соответствии с вашими предпочтениями, создайте комфортную обстановку и позвольте себе полностью погрузиться в мир кинематографа.

1win активно вкладывается в создание оригинального контента и поддержку молодых талантов в киноиндустрии.

1Win TV занимает особое место на рынке стриминговых сервисов, предлагая не только широкий спектр контента, но и ряд уникальных возможностей, делающих просмотр еще более увлекательным и удобным. Эта платформа стала настоящим открытием для любителей кино и сериалов.

С момента своего создания, 1Win TV постоянно развивалась, добавляя новые функции и расширяя свой каталог. От небольшого проекта до крупного игрока на рынке стриминговых сервисов, 1Win TV прошла долгий путь, приобретая все большую популярность среди зрителей.

1Win TV выделяется на фоне других сервисов своим интуитивно понятным интерфейсом, высоким качеством изображения и звука, а также возможностью адаптации под индивидуальные предпочтения пользователя. Кроме того, сервис предлагает эксклюзивные шоу и сериалы, доступные только на 1Вин TV.

Каталог один вин TV включает в себя широкий ассортимент жанров – от драмы и комедии до научной фантастики и документальных фильмов. Эксклюзивные сериалы и фильмы являются одной из главных «изюминок» сервиса.

Для начала использования 1Win live TV достаточно пройти простую регистрацию тремя способами и настроить свой аккаунт. Пользователи могут легко найти интересующий их контент с помощью удобных фильтров поиска и рекомендаций системы.

1Win TV предлагает приложения для всех основных мобильных платформ, что позволяет наслаждаться любимыми шоу и фильмами в любое время и в любом месте.

Сервис предлагает гибкие тарифные планы, которые подойдут как для случайных зрителей, так и для настоящих киноманов. Подписка на 1Вин TV открывает доступ ко всему многообразию контента.

1Win TV позволяет зрителям не только смотреть контент, но и участвовать в голосованиях, оставлять отзывы и даже влиять на развитие сюжета некоторых шоу.

По сравнению с конкурентами, 1Win TV выделяется своим удобством, качеством контента и уникальными интерактивными функциями, делая его одним из самых привлекательных вариантов на рынке.

Большинство пользователей отмечают высокое качество сервиса, его удобство и широкий выбор контента. 1Win TV часто получает высокие оценки в различных рейтингах стриминговых платформ.

1Win TV планирует продолжать расширять свой ресурс, контент и улучшать функционал, чтобы оставаться в авангарде стриминговых сервисов.

Киберспорт и виртуальный спорт набирают популярность, и платформа 1Вин активно развивает эти направления. Эти современные формы спорта привлекают как фанатов, так и профессиональных игроков благодаря своей доступности и инновационности.

На 1Win представлен широкий спектр киберспортивных дисциплин, включая популярные игры, такие как Dota 2, CS2, Valorant и League of Legends. Киберспорт на 1Win отличается своей динамикой и возможностью для зрителей наблюдать за захватывающими соревнованиями в реальном времени.

Виртуальный спорт на 1Вин – это симуляции реальных спортивных событий, таких как футбольные матчи или гонки. Эти события управляются компьютерными алгоритмами, предлагая зрителям новый способ наслаждения спортивными соревнованиями.

1Win регулярно проводит турниры по киберспорту и виртуальному спорту, собирая лучших игроков со всего мира. Эти соревнования не только популярны среди участников, но и предоставляют зрителям уникальный опыт.

На 1Win вы можете следить за выступлениями лучших киберспортивных команд и игроков. Платформа дает возможность узнать больше о звездах киберспорта, их карьере и достижениях.

1Win предлагает пользователям возможность делать ставки на киберспортивные и виртуальные спортивные события. Это добавляет дополнительный элемент вовлеченности и азарта при просмотре соревнований.

1Win активно способствует развитию киберспорта и виртуального спорта, инвестируя в турниры и создавая комфортную платформу для игроков и зрителей.

1Win внимательно прислушивается к своему сообществу, используя отзывы и предложения для улучшения сервиса. Коммуникация с фанатами и игроками играет ключевую роль в развитии платформы.

Инновационные технологии являются основой киберспорта и виртуального спорта на 1Вин. Платформа постоянно внедряет новшества для обеспечения лучшего пользовательского опыта.

Будущее киберспорта и виртуального спорта на 1Win выглядит многообещающе. С учетом быстрого развития технологий и растущего интереса аудитории, эти направления будут только расширяться.

В мире онлайн-гемблинга, удобство и надежность финансовых операций играют ключевую роль. 1Win, как одна из ведущих платформ, предлагает пользователям разнообразные и безопасные способы пополнения и вывода средств.

На 1Win доступны различные способы пополнения счета, включая:

Пополняя счет, пользователи сталкиваются с определенными ограничениями:

Для вывода средств с 1Win предлагаются такие же удобные и разнообразные способы, как и для пополнения:

Вывод средств сопряжен с некоторыми условиями:

1Вин придает большое значение безопасности транзакций:

1win официальный сайт – это платформа, которая привлекает внимание пользователей своей функциональностью и удобством использования. Операторы сайта постоянно работают над тем, чтобы обеспечить лучший пользовательский опыт, и они готовы реагировать на различные ситуации, чтобы поддерживать стандарты высокого качества. В отдельного рода случаях, когда возникают вопросы или проблемы, команда поддержки всегда готова помочь, что гарантирует, что пользователи могут быть уверены в надёжности и безопасности платформы.

С другой стороны, на сайте 1win проходят регулярные обновления, которые позволяют улучшать функционал и интерфейс. Эти обновления действуют автоматически, позволяя пользователям всегда оставаться в курсе последних тенденций и нововведений. Команда разработчиков решила, что таким образом можно лучше регулировать процессы на сайте и предоставлять пользователям только актуальную информацию. Посмотреть последние обновления и новости можно прямо на главной странице, что делает этот процесс практически мгновенным и очень удобным для пользователей.

Таким образом, 1win официальный сайт постоянно эволюционирует, предлагая своим пользователям передовые решения в мире онлайн-развлечений.

Тони Блум: «Веб-сайт 1win-1vinn1.ru представляет собой отличную платформу для ставок, объединяющую в себе удобство использования, широкий спектр событий для ставок на спорт и впечатляющий выбор игр в казино. Благодаря продуманному дизайну, пользователи могут легко находить интересующие их игры и события, а также наслаждаться быстрыми и безопасными способами пополнения счета и вывода средств. Сайт идеально подходит как для новичков, так и для опытных игроков, стремящихся к качественному беттингу.»

Мэттью Бенхам: Сайт 1win-1vinn1.ru заслуживает высокой оценки за свою многофункциональность и превосходную реализацию. Он предлагает обширный ассортимент ставок на спорт и разнообразные игры казино, обеспечивая при этом высокий уровень безопасности и конфиденциальности данных пользователей. Интерфейс сайта максимально понятен и адаптирован для комфортного пользования, что делает процесс ставок максимально приятным и удобным. Эта платформа станет надежным выбором для тех, кто ищет качественный и надежный сервис для беттинга.

1Win — это онлайн-платформа, предлагающая широкий спектр развлечений, включая ставки на спорт, казино, киберспорт, а также различные азартные игры.

Для регистрации на 1Win необходимо перейти на официальный сайт или приложение, выбрать опцию регистрации и следовать инструкциям, заполняя необходимые поля.

1Вин использует современные методы защиты данных и транзакций, обеспечивая безопасность и конфиденциальность информации пользователей.

Для вывода средств нужно зайти в личный кабинет на 1Win, выбрать раздел вывода средств и следовать указанным инструкциям.

1Win предлагает различные бонусы и акции, включая приветственные бонусы для новых пользователей, а также регулярные акции и бонусы для активных игроков.

На 1Вин можно делать ставки на широкий спектр спортивных событий, включая футбол, баскетбол, теннис, хоккей, а также киберспортивные соревнования.

Да, на 1Win доступен широкий выбор игр казино, включая слоты, настольные игры, live-казино и другие.

Да, 1Win предлагает мобильное приложение, которое доступно для скачивания на Android и iOS устройства.

Любые вопросы задавайте по e-mail адресу: [email protected]